Fyra saker sticker särskilt ut:

• SaaS-paradoxen, som handlar om övergången till en Software-as-a-Service-modell, vilket var orsaken till en förväntad kortsiktig dip i mjukvaruintäkterna under FY2022.

• Den fortsatta framgången för EDA-området (Electronic Design Automation).

• Polarion-lösningens extremt snabba tillväxt på ALM-arenan (Application Lifecycle Management, ”mjukvaruhantering”).

• Och slutligen, det som skulle kunna kallas ”Siemens dolda skattkista”, med flera högvolym-licensaffärer som ännu inte är helt implementerade, och ovanpå detta också företagets dominerande roll när fordonsvärlden elektrifierar bilar och lastbilar och bygger nya gigafabriker för batteriproduktion. Svenska Northvolt är i det senare fallet ett bra exempel på en användare av Siemens PLM- och automationslösningar.

1. Effekterna av SaaS-paradoxen

För de som följer PLM-branschen är numera akronymen ARR en bekantskap som har fått allt större vikt som ett mått på framgång. Framför allt av en anledning: övergången från att sälja ”evighetslicenser” till den prenumerations-modell som kommer med SaaS.

ARR står för ”Annual Recurring Revenues” (årligt återkommande intäkter) och har blivit ett mått på vad som händer när man säljer licenser som en tjänst – en hyres- eller prenumerationsbaserad lösning – vanligtvis molnrelaterad och med intäkterna fördelade över månader eller kvartal och under ett visst antal år åt gången.

Tidigare var redovisningen för en licensförsäljning framtung. Ett exempel: när låt säga 100 licenser såldes kunde man boka hela intäkten direkt i samband med försäljningen. Men efter det fanns det inte så mycket mer att hämta. Visst, möjligen kunde en lägre intäkt från mjukvaruuppdatering, underhåll eller service uppnås. Men i princip fanns det ingen backlog.

Med SaaS förändras bilden. Den redovisningsmässiga effekten är att intäkterna nu sprids ut och redovisas i takt med hur ”hyresintäkterna” faktureras. På så sätt sprids intäkterna ut över tid, vilket innebär en initial intäktsdip jämfört med den gamla förskottsfaktureringen. Å andra sidan ger SaaS en jämnare och över tid längre ström av inkomster.

Det paradoxala är att detta kan innebära att ökad försäljning initialt ger lägre redovisade försäljningsintäkter. Tony Hemmelgarn:

– Mellan vår kapitalmarknadsdag förra året och vårt brutna räkenskapsår 2025 har vi lovat att landa på mellan 9-10 procent i årlig ARR-tillväxt. För 2022 planerade vi för 9 procent. Men verkligheten när vi nu levererar FY2022-siffrorna är att vi har nått en 14,4-procentig ökning av ARR, vilket resulterar i den s k SaaS-paradoxen, säger Tony Hemmelgarn.

En matematisk effekt som vänder uppåt med tiden

SaaS-paradoxen kommer att finnas där under de kommande åren, säger PLM-divisionens chef vidare. För Siemens är ARR-intäkterna, som nämnts ovan, i en starkt expansiv fas, men resulterade i sjunkande vinst i mjukvaruverksamheten, främst på grund av lägre intäkter i PLM-verksamheten och högre kostnader relaterade till molnbaserade aktiviteter, inklusive övergången till SaaS.

– Ja, när man ändrar modellen för intäktsredovisning kommer effekterna att kvarstå ett tag. Det är en matematisk effekt. Det vi förbundit oss till kapitalmarknaden är att nå en ARR-tillväxt på 10 procent per 2025. För att nå detta planerade vi för cirka 9 procent i år. Men 2022 har vi ökat ARR-intäkterna med cirka 5 procent mer än vad vi sa att vi skulle göra, till 14,4 procent. Så vi ligger långt före vad vi lovade att göra, och det enda sättet man producerar bra ARR-siffror är genom att tillväxt i verksamheten. Dessutom är ARR ett bättre sätt att mäta affärer, eftersom man inte längre kan ta med alla intäkter i förskott, som vi brukade göra. När man sprider flödet är detta effekten av SaaS-transformationen.

De goda nyheterna är alltså, hävdar Siemens PLM-bas, att divisionen ligger bättre till än man lovat. Men det finns negativa effekter också:

– När man går över till SaaS-modellen snabbare än vad man definierat, så blir vinsten på kort sikt lägre. Detta eftersom man nu inte kan ta upp hela intäkterna i förskott, eftersom de är utspridda. Så, enkel matematik säger att om man växer mycket snabbare än planerat har detta en inverkan. Å andra sidan hand, på en idealisk nivå betyder detta att vi kommer att ta oss igenom den här övergången lite tidigare än vi hade hoppats på.

2. Hemmelgarns och Siemens strategiska satsning på EDA

Electronic Design Automation, är rent guld för PLM-divisionen. Timingen var nästan perfekt när beslutet togs att köpa Mentor Graphics 2017. Behoven av elektronik med saker som integrerade kretsar (IC) och kretskort (PCB) har vuxit exponentiellt i dagens produkter. Hemmelgarn såg detta tidigt och för närvarande står företagets starka Siemens EDA-program för drygt en tredjedel av divisionens totala mjukvaruintäkter. Tillväxt 2022: 20 procent.

Med EDA-mjukvara, som Xpedition och Calibre, och hårdvara kan man designa, simulera, verifiera och tillverka elektroniska system som integrerade kretsar (IC), IC-förpackningar och kretskort (PCB). Andra lösningar som kom i kölvattnet av Mentor-köpet och som idag ingår i Siemens Xcelerator-portföljen är Capital (kablage), Valor (MES för elektronik), Flow EFD och Flow Therm, med flera domäntangerande lörningar.

– EDA fortsätter att växa väldigt kraftfullt. Det är lite lättare att se vart EDA är på väg än PLM generellt, eftersom vi inte tar EDA-verksamheten genom SaaS-transformationen just nu. Men lite grovt tillyxat, ja, EDA står för cirka 1/3 av mjukvaruintäkterna. Vi håller det allmänt, inte specifikt, eftersom man kan räkna in många bitar inom ramen för EDA. Där finns IC-verksamheten, PCB-delarna,elektriska system och så vidare.”

Men EDA-området har andra synnerligen värdefulla effekter; eftersom elektrifiering och elektronik i allmänhet har haft en kraftigt växande betydelse i ett antal nyckelindustrier för Siemens, som automotive, aerospace & defense och heavy machinery, har domänen visat sig vara en väg in i företag som arbetar med Siemens konkurrenter på PLM-sidan, som Dassault och PTC. Med Siemens elektriska lösningar som Capital, med Xpedition på IC- och PCB-sidan, och Valor för PCB MES, kan företaget få nya fotfästen där fotavtrycken på PLM-sidan domineras av konkurrenter.

Kort sagt, här finns potential för utökade affärsrelationer.

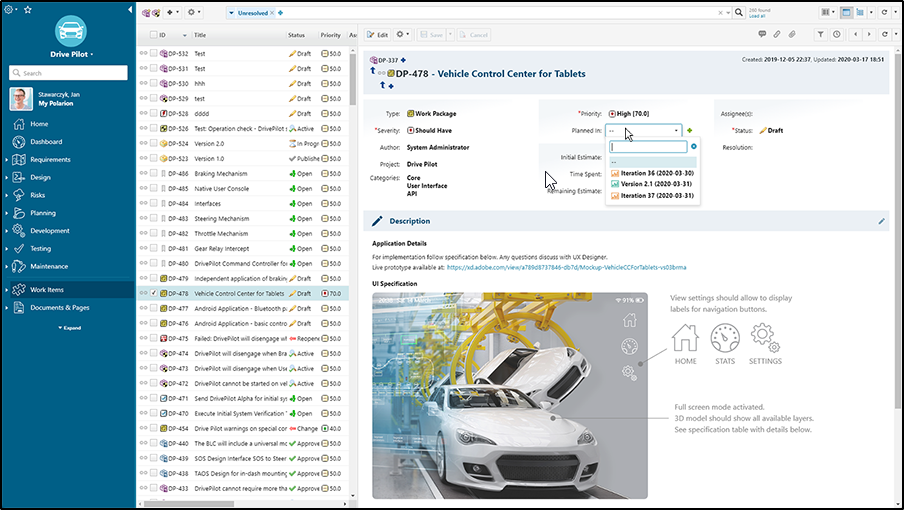

3. Polarion – den snabbast växande PLM-produkten 2022

EDA är alltså en framgångssaga, vilket även gäller Application Lifecycle Management-lösningen (ALM) Polarion. Förutom elektronik blir mjukvaran allt viktigare i dagens produkter, varför?

Det enkla svaret är att det nu finns mjukvara i nästan alla lite mer avancerade produkter, i olika former. Samtidigt är utvecklingsarbetet inom denna domän särskilt knepigt och komplext att integrera i andra produktutvecklingsslingor.

I äldre mjukvaruutvecklingsmiljöer används många olika punktlösningar för att hantera applikationers livscykel. Detta har dock sina begränsningar, inte minst eftersom ett resultat av dessa arrangemang är att utvecklings-artefakter sprids, vilket bromsar samarbetet, hindrar transparens, undergräver integriteten och gör det svårare att driva innovation.

Bland annat av dessa skäl är en poäng att använda integrerade lösningar där sömlösheten är långt driven, vilket särskilt gäller Polarion, som är Siemens Digital Industries Softwares huvudlösning på ALM-sidan, och en komponent i dess Xcelerator PLM-portfölj.

– Ja, Polarion växer extremt bra för oss. Vi avslöjar inga siffror, men jag tror att det var vår snabbast växande verksamhet 2022,” kommenterade Siemens DIS VD. ”Det är naturligtvis en mindre bas jämfört med Teamcenter och den typen av produkter i samma volymintervall. Men det växer väldigt snabbt.”

4. En dold ”skattkista” med stor ARR-potential

Hur ser då framtidsutsikterna ut? Som nämnts ovan ser Siemens Digital Industries Softwares ARR-siffror 2022 bra ut, med en tillväxt på 14,4 procent jämfört med de planerade 9 procenten. Men i sammanhanget finns det några vad man skulle kunna kalla ”dolda ARR-skattkistor”.

De senaste åren har företaget tecknat flera mycket omfattande avtal på CAD-sidan med NX, och med efterföljande investeringar i PLM/cPDm-sviten (collaborative Product Definition management) Teamcenter. Det handlar om gigantiska potentialer sett till användarvolymer hos företag som världens femte största fordonstillverkare, Hyundai KIA Motors, samt den sydkoreanska varvskoncernen Hyundai och det amerikanska aerospace & defense-bolaget Lockheed Martin Aeronautics.

Dessa företag har tagit stora principbeslut att byta ut sina Dassault/CATIA/ENOVIA eller PTC/Creo/Windchill-miljöer till Siemens NX och Teamcenter. Vi talar utan tvivel om extremt viktiga beslut som initialt bygger på MoU:s (Memorandum of Understanding). Dessa affärer, som involverar 1000-tals användare, tar tid att implementera och kommer att lanseras i takt med nya modellprojekt.

– Det stämmer och det kommer fortfarande mer från dem, kommenterar Tony Hemmelgarn och fortsätter, ”det tar ett tag för kunder som dessa att byta från andra stora konton att flytta ut från sina befintliga fordonsprogram till oss. Detta kommer att visa sig i framtida intäkter när projekten går framåt. Vi talar ju om fordonsprogram på tre till fyra år, så man byter inte över en natt.

Men i slutänden kommer dessa företags befintliga lösningar att ersättas, ofta i steg-för-steg-eskalerande licensvolymer av NX CAD och Teamcenter. För övrigt, enligt PLM&ERP News tidigare research tyder allt på att bara de ovan nämnda bolagen tillsammans – med tiden – kan hamna på runt totalt 20 000 nya säten.

Dominerande position på batterisidan

På tal om fordonsutveckling är det också ganska tydligt att Siemens tar in betydande intäkter från batterisidan när världens bil- och lastbilsindustrier nu elektrifierar fordonen. Bara i Europa pågår ett 40-tal projekt och här har Siemens tillskansat sig en dominerande roll. Detta med PLM-mjukvara när det gäller design av dessa nya batteri-gigafabriker, design av batterilösningar och utnyttjande av digitala tvillingar och trådar.

Detta bleknar dock i jämförelse med investeringarna i automationsverktyg som krävs för dessa anläggningar. Här pratar vi om satsningar från batteri- och fordonsföretag, som är tio gånger så stora jämfört med PLM-satsningarna, även här med Siemens Digital Industries i en ledande roll.

– Vår unika fördel här är att vi inte bara tar med oss automationsmöjligheter, som vi är så starka i runt om i världen, utan också allt vi gör med vår mjukvara. Utformningen av batterierna, simulering, optimering, validering, produktion av batteriet och tillverkningstekniken. När man tänker på detta har vi en unik position att erbjuda våra kunder en mer holistisk lösning, eftersom det inte bara handlar om automation utan automation kopplat till batteri design, tillverkningsteknik och lösningar för återvinning av batterierna, säger Tony Hemmelgarn.

Hur är det med den kommersiella potentialen i detta? För Siemens, och säkert även för konkurrenterna, innebär batteriprojekt stora satsningar. En 50 till 60 GWh batteri gigafabrik kräver investeringar på 4 till 5 miljarder dollar, varav bara de PLM-relaterade investeringarna i Europa, enligt PLM&ERP News’ undersökningar, kan komma att land på cirka 150 till 200 miljoner dollar (ca 1,6 miljarder till 2,1 miljarder kronor), medan automations-investeringarna är runt tio gånger större. Utan tvekan är och kommer detta att förbli en kommersiellt superintressant arena för Siemens.

Väntar fortfarande på ett kommersiellt genombrottet för SAP-affären

Men det finns mer i pipelinen, där tidsfaktorn är viktig för när komplexa projekt ska kunna genomföras fullt ut och få full kommersiell effekt. Siemens avtal med asffärssystemjätten SAP gällande Teamcenter, där de senare precis har börjat sälja PLM/PDM-lösningen Teamcenter – med motsvarande åtaganden för Siemens att sälja SAP-lösningar inom ERP-området – närmar sig nu de kommersiella exekutiva stadierna.

- Det har redan gjorts ett antal beställningar, men de här sakenra har sin tillväxt- och mognadsperiod. Vi förväntar oss absolut ökande siffror här, säger Hemmelgarn.

Som sagt, det måste noteras att det inte är helt lätt att reda ut hur Siemens PLM-verksamhets intäkter fördelas på en exakt detaljnivå. Även om majoriteten av mjukvarudivisionens intäkter kommer från PLM-verksamheten kommer mindre delar från andra områden, till exempel från automationsverksamheten. Men som sagt, det finns inga exakta siffror tillgängliga här, eftersom Siemens AG – inkluderat den PLM- och auitomations relaterade divisionerna –rapporterar intäktsdetaljer.

Men det finns några ledtrådar när det kommer till fördelningen av intäkter över de olika PLM-domänerna. I CIMdatas redogörelse för intäktsfördelningen av de direkta PLM-relaterade mjukvaruintäkterna per 2021 antyder grafiken i en presentation som gjordes i samband med ett ”Utbildningsseminarium” 2022 att fördelningen grovt justerad per domän ser ut ungefär så här:

- EDA cirka 31-32 %

- cPDm/PDM cirka 19-20 %

- CAD cirka 20-21 %

- Simulering och analys ca 19-20%

- Digital tillverkning cirka 5-6 %

- Andra verktyg ca 3-4%

Detta är en indikation på fördelningen 2021. För 2022 finns det inga, men en kvalificerad gissning är att fördelningen ligger nära dessa siffror.

Tillsammans är detta och andra befintliga delar det som gör att framtidsutsikterna för Siemens Digital Industries Software ser ljusa ut.

Siemens AGs VD, Roland Busch, ser också denna potential och uppger i ett pressmeddelande att han förväntar sig att Digital Industries, ”för räkenskapsåret 2023 ska uppnå en jämförbar intäktstillväxt på 10 till 13 procent. Vinstmarginalen förväntas bli 19 till 22 procent. ”